17 февраля 2013 17374

Использование справочника «Договоры и иные основания принятия обязательств» в программе «1С:Бухгалтерия государственного учреждения 8».

Время чтения ~4 мин.

Консультация специалиста 1СВ программе «1С:Бухгалтерия государственного учреждения 8» для ведения аналитического учета принятых бюджетных обязательств и обязательств по приносящей доход деятельности используется справочник «Договоры и иные основания принятия обязательств».

Исполнение обязательств регистрируется в программе при отражении кассовых выплат - проведении документов «Заявка на кассовый расход» («Заявка на кассовый расход (сокращенная)», «Платежное поручение» и т.п.). Указанный элемент справочника «Договоры и иные основания принятия обязательств», далее - договор, при проведении документа отражается в записи регистра бухгалтерии, в реквизите «Характеристика движения по кредиту» сч. 304.05, 18.

В документе «Заявка на кассовый расход» необходимо указать получателя платежа (элемент справочника «Контрагенты»).

Как правило, договор связан с конкретным документом - поставщиком или заказчиком товаров, работ, услуг, поэтому в карточке договора указывается соответствующий элемент справочника «Контрагенты».

В рассматриваемой ситуации договор гражданско-правового характера заключён с работником, однако при уплате НДФЛ, страховых взносов и т.д. контрагентом - получателем платежа является бюджет (внебюджетный фонд), а не работник.

Для целей учета принятых бюджетных обязательств и обязательств по приносящей доход деятельности по заработной плате, НДФЛ, страховым взносам (в ПФР, ФФОМС, ФСС), командировкам и т. п. в справочник «Договоры и иные основания принятия обязательств» допустим ввод элементов без указания контрагента.

Отношения по договорам гражданско-правового характера регулируются гражданским законодательством.

Согласно ст. 420 ГК РФ гражданско-правовым договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. К таким договорам относятся договоры подряда, поручения, аренды, возмездного оказания услуг, комиссии, авторский. Предметом такого договора служит конечный результат труда (доставленный груз, текст песни и т. п.). Например, по договору подряда в соответствии со ст. 702 ГК РФ подрядчик обязуется выполнить по заданию заказчика обусловленную договором конкретную работу и представить ее результат.

Вознаграждение, полученное физическим лицом за выполненную работу, оказанную услугу по гражданско-правовому договору, является объектом обложения НДФЛ в соответствии с пп. 3, 4, 5, 6 п. 1 ст. 208 НК РФ.

Обязанность по исчислению, удержанию и уплате в бюджет суммы налога возложена на организацию, для которой выполнялись работы, оказывались услуги, так как она в соответствии с п. 1 ст. 226 НК РФ в данной ситуации является налоговым агентом. Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удерживать начисленную сумму налога из доходов налогоплательщика непосредственно при их фактической выплате.

В соответствии с п. 1 ст. 7 Федерального закона от 24.07.2009 №212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования», выплаты, начисляемые по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг и т. д., признаются объектом обложения страховыми взносами в Пенсионный фонд РФ на обязательное пенсионное страхование, Федеральный фонд обязательного медицинского страхования.

Таким образом, необходимо ввести в справочник «Договоры и иные основания принятия обязательств» соответствующий элемент, зарегистрировать план-график финансирования договора и обязательство на сумму договора ГПХ. Но в этом случае при оформлении заявок на кассовый расход на уплату налогов и страховых взносов в бюджет (внебюджетный фонд) невозможно выбрать договор другого контрагента – работника.

По договорам ГПХ можно ввести в справочник «Договоры и иные основания принятия обязательств» соответствующий элемент без указания контрагента, но при этом теряется связь с исполнителем по договору ГПХ.

Необходимо разбить обязательство по договору ГПХ на 2:

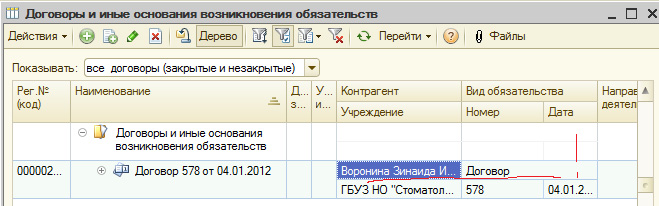

1. Выплата по договору ГПХ физ. лицу (см. Рис. 1).

Рис. 1

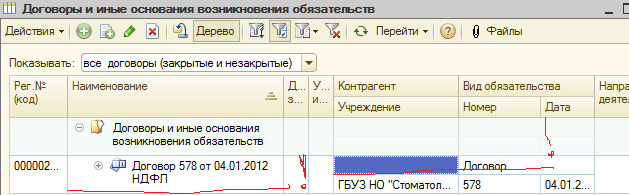

2. Уплата НДФЛ и страховых взносов по договору ГПХ (см. Рис. 2).

Рис. 2

В справочнике «Договоры и иные основания принятия обязательств» для обязательства по НДФЛ и страховым взносам контрагента не указывать, тогда этот договор можно будет указать в заявке на перечисление налога.

Сумма НДФЛ, страховых взносов не «предоставляется» лицу, заключившему ГПХ, а уплачивается в бюджет и внебюджетные фонды, т. е. формально - это разные расходы и соответственно бюджетные обязательства.

Затем необходимо ввести на оба договора документы «План-график финансирования обязательства». В первом случае вводится план финансирования на сумму «на руки», во втором - на сумму НДФЛ.

Затем по каждому договору надо принять соответствующие обязательства - ввести документы «Принятое бюджетное обязательство» (или «Принятое обязательство по ПД») на сумму «на руки» на сумму НДФЛ.

После выполнения работы, оказания услуг производятся расчеты с исполнителем.

Начисление фактических расходов и задолженности перед бюджетом по НДФЛ и страховым взносам отражается в программе «1С:Бухгалтерия государственного учреждения 8» документом «Отражение зарплаты в учете».

Обратите внимание! Начисление фактических расходов в документе следует отразить двумя проводками: одна – по договору на сумму «на руки», вторая - по договору на сумму НДФЛ.

Затем по каждому договору надо принять соответствующие денежные обязательства - ввести документы «Принятое денежное обязательство» на сумму «на руки» и на сумму НДФЛ и страховых взносов.

Перечисление НДФЛ в бюджет отражается документом «Заявка на кассовый расход», «Заявка на кассовый расход (сокращенная)», «Платежное поручение» в обычном порядке – с операцией «Налоги и сборы, включаемые в состав расходов (303.01, 02,05-13)». Обязательно необходимо указать договор на сумму НДФЛ. А также при перечислении зарплаты «на руки» в этих документах необходимо указать договор.

Отчет «Журнал регистрации обязательств ф. 0504064» покажет, что обязательства (в том числе и денежные обязательства) полностью исполнены, остатков по неисполненным обязательствам нет.

Автоматизация · 10 мар. 2026

Новые правила работы маркетплейсов с 1 апреля 2026 года

С 01.04.2026 года российские маркетплейсы получат доступ к реестру товарных знаков и смогут проверять права на бренд при размещении товаров. Рассказали, как будет работать новая система.

Маркировка в 1С Фреш и подключение к системе «Честный знак»

Рассказали, как подключиться к системе «Честный знак» для работы с маркированными товарами в 1С:Фреш.

Инструкции · 05 мар. 2026

Отчетность · 03 мар. 2026

Как подать уведомление об исчисленных суммах налогов в 2026 году

Рассказали, в каких случаях нужно подавать уведомление об исчисленных суммах налогов, а когда его можно не сдавать, как правильно заполнить форму и в какие сроки.

Возможности 1С в вашем смартфоне

Работать с 1С можно не только локально или в облаке, но и через приложения на своем телефоне. Рассказали, какие процессы можно автоматизировать, если использовать мобильные приложения 1С.

Автоматизация · 28 фев. 2026

Все про продукты 1С · 28 фев. 2026

Отгул за работу в выходной день: как оформить в 1С

Сотрудники могут взять отгул за работу в выходной день в качестве компенсации. Рассказали, как оформить отгул в 1С.

Как в 1С добавить новую организацию

В решениях 1С пользователи могут создавать несколько организаций. Подготовили инструкцию, как создать новую организацию в 1С на примере программы «1С:Бухгалтерия».

Инструкции · 28 фев. 2026

Выбор региона