инструкция 18 мар. 2013 10454

В соответствии с действующим законодательством при межрасчетных выплатах сотрудникам организации необходимо удержать и, соответственно, перечислить в бюджет НДФЛ. Но перед тем как суммы налога могут быть удержаны и перечислены, они должны быть исчислены. В данной статье мы рассмотрим подробно расчет сумм НДФЛ при подобных выплатах.

Стоит обратить внимание, что при выплате аванса сотрудникам налоговому агенту исчислять, удерживать и перечислять налог необходимости нет.

В течение месяца возникает необходимость начисления и выплаты сотрудникам отпусков, пособий и прочих доходов, не являющихся оплатой труда, и, соответственно, расчета НДФЛ. Для этого используются следующие документы:

– начисление дивидендов;

– начисление отпуска сотрудникам;

– начисление по больничному листу;

– регистрация разовых начислений сотрудников.

Налог с данных доходов теперь рассчитывается и фиксируется в программе непосредственно в документах начисления. В связи с этим нужно учитывать особенности заполнения этих документов для правильного расчета НДФЛ.

Фактической датой получения дохода (не в виде оплаты труда) признается день выплаты дохода (п. 1 ст. 223 НК РФ). Согласно п.4 ст.226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Регистрация даты получения дохода (кроме оплаты труда) в программе «1С:Зарплата и Управление Персоналом» в документах начисления производится двумя способами. Если коды дохода 2000 или 2530, то датой получения дохода принимается последний день месяца начисления дохода (независимо от периода действия начисления) (см. Рис. 1). В первом примере датой выплаты дохода признается 28.02.2013.

Рис. 1

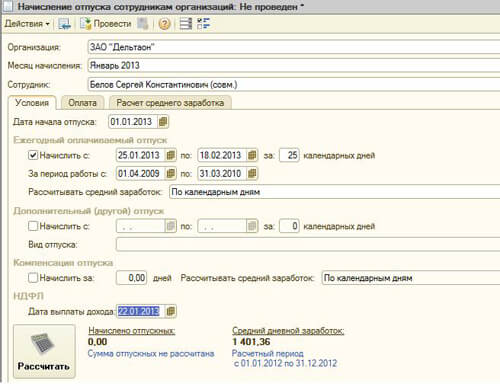

Во всех остальных случаях в документах предусмотрен специальный реквизит «Дата выплаты дохода» (см. Рис. 2). Во втором примере датой выплаты дохода признается 22.01.2013.

Рис. 2

Особое внимание регистрации в программе даты выплаты дохода уделяется в связи с тем, что она непосредственно влияет на расчет суммы НДФЛ.

Сумма налога при «межрасчетных» выплатах определяется нарастающим итогом с начала налогового периода с учетом ранее начисленных сумм налога, кроме того, предоставляются все налоговые вычеты, на которые имеет право сотрудник. Таким образом, если сотрудник имеет право на вычет, например, на ребенка, то в первом примере ему будет предоставлен двойной вычет (за январь и февраль), а во втором примере – только за январь.

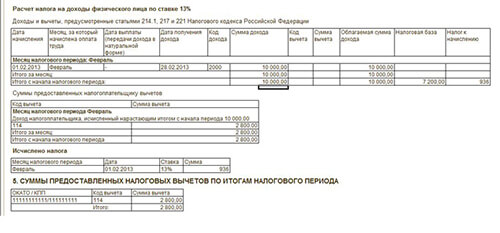

Для первого случая представлен Регистр налогового учета по НЛФЛ (см. Рис. 3). Стоит обратить внимание на то, что месяц начисления и получения дохода – февраль, несмотря на то что дата документа и реквизит «Дата выплаты дохода» – январь.

Рис. 3

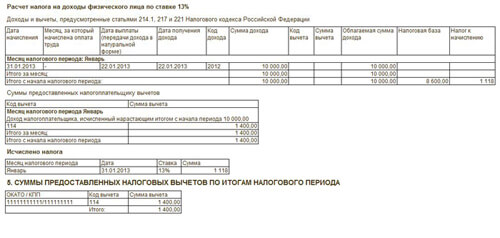

В документе «Регистр налогового учета по НЛФЛ» видно, что все расчеты произведены в январе, хотя начислен переходящий на февраль отпуск (см. Рис. 4). Вычет за февраль не был предоставлен, так как реквизит «Дата выплаты дохода» заполнен 22.01.2013.

Рис. 4

Следует помнить, что из доходов и налогов текущего месяца учитываются только зарегистрированные другими документами «межрасчетных» выплат. Если в результате расчета образуется налог к возврату (отрицательный), то результат расчета налога приравнивается к нулю. Таким образом, после расчета и проведения документов при «межрасчетных» выплатах необходимо оформить документ «Начисление зарплаты для окончательного расчета всех начислений и НДФЛ за текущий месяц».

Вам может быть интересно

обзор 15 июл. 2025 746

Обязательная маркировка товаров: что меняется с 1 сентября 2025 года

Обзор важных изменений для участников оборота маркируемых товаров, которые вступают в силу уже с осени

обзор 08 июл. 2025 702

Товарный знак в бухгалтерском и налоговом учете с 2025 года

В статье ответили на вопросы: как отразить создание, регистрацию, продление и использование товарного знака в бухгалтерском и налоговом учете

обзор 01 июл. 2025 1006

Как платить авансовые платежи по налогу на прибыль в 2025 году

Организации на ОСН платят годовой налог на прибыль и авансовые платежи. Рассказали, кто платит авансы, как их рассчитать, перечислить в бюджет

обзор 24 июн. 2025 3176

Как рассчитать средний заработок для выходного пособия с 1 сентября 2025 года

Рассказали, как считать средний заработок для выходного пособия и почему изменится порядок расчета с 01.09.2025 года

Выбор региона