09 декабря 2024 17771

Подготовили подробную инструкцию, как начислить зарплату в «1С:Бухгалтерия».

Время чтения ~3 мин.

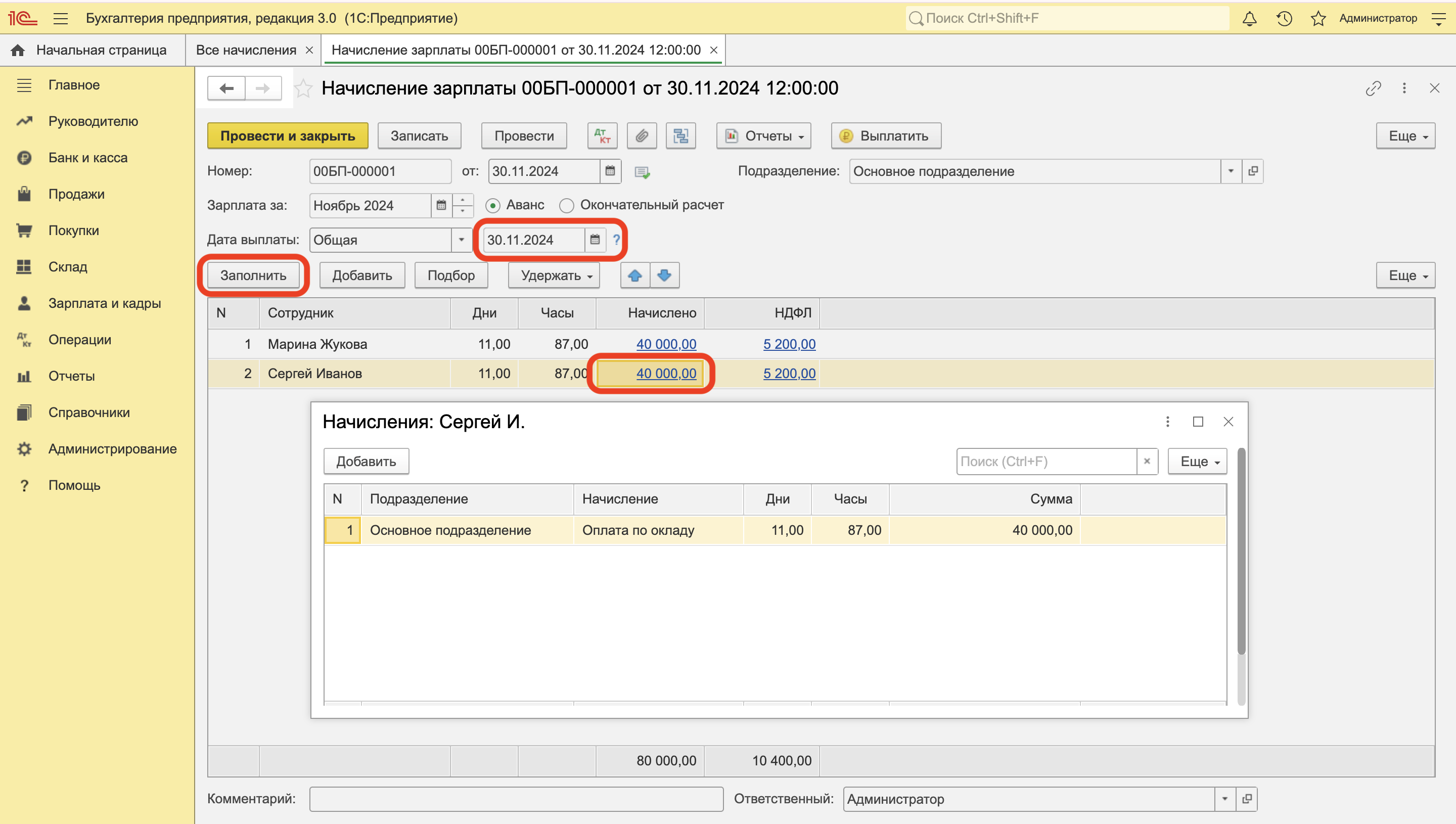

Консультация специалиста 1СОткройте вкладку «Зарплата и кадры», выберите пункт «Все начисления». Нажмите на кнопку «Создать» и выберите документ «Начисление зарплаты».

Заполните поля:

Активируйте переключатель Аванс.

Затем нажмите на кнопку «Заполнить». Все сотрудники по выбранному подразделению появятся в табличной части документа. Также в документе появятся: вид начисления, размер заработной платы, количество отработанных дней и часов.

Обратите внимание: учет времени ведется по начислению «Оплата по окладу».

Чтобы посмотреть расшифровку начисления, «провалитесь» по ссылке «Начислено».

Дата выплаты подтягивается из Зарплата и кадры – Настройки зарплаты – Порядок расчета зарплаты, для межрасчетных начислений – из документов этих начислений.

Обратите внимание: дата должна совпадать с датой ведомости на выплату, иначе могут возникнуть ошибки при учете НДФЛ (Зарплаты и кадры — Настройки зарплаты — Порядок учета зарплаты).

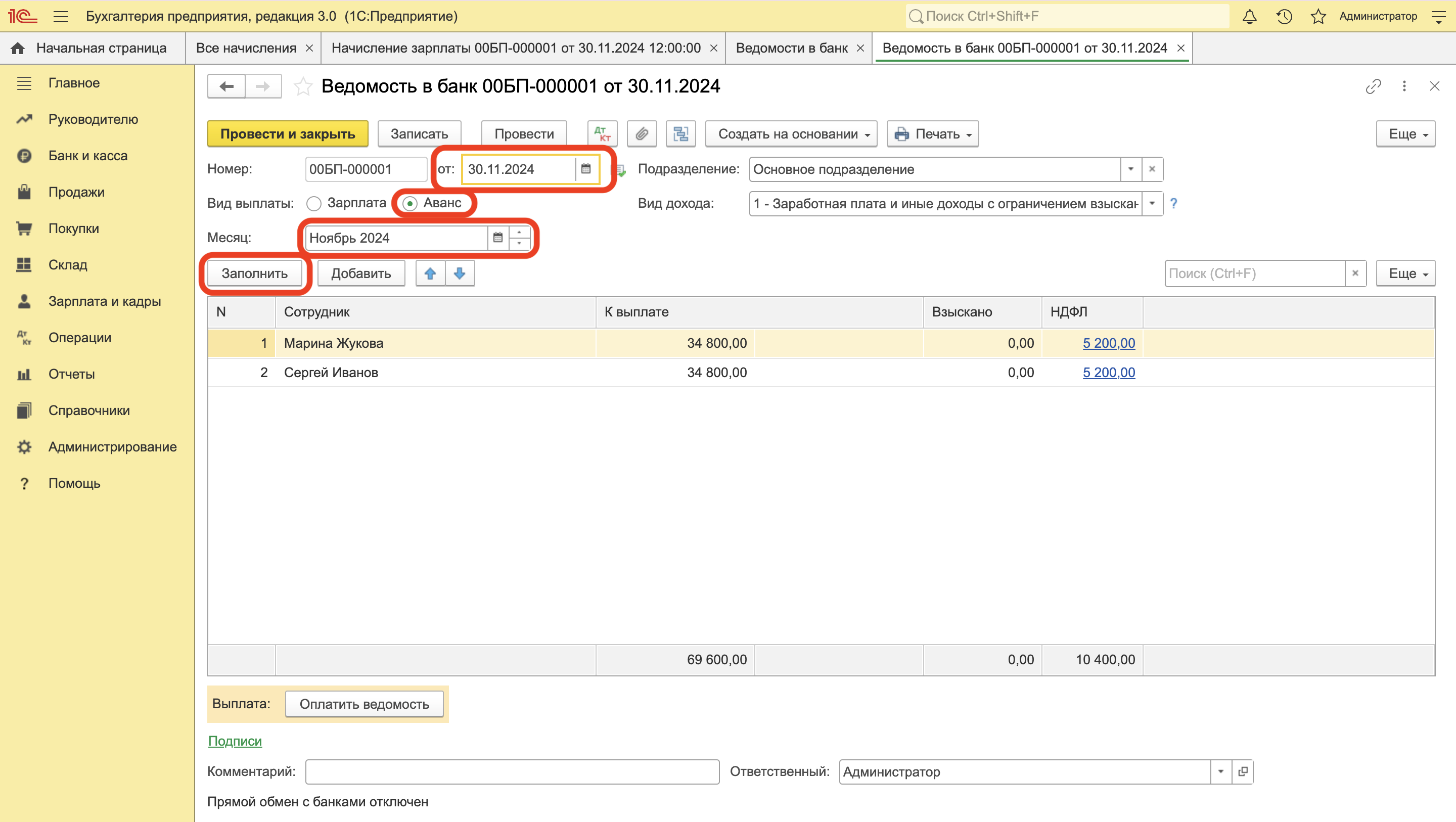

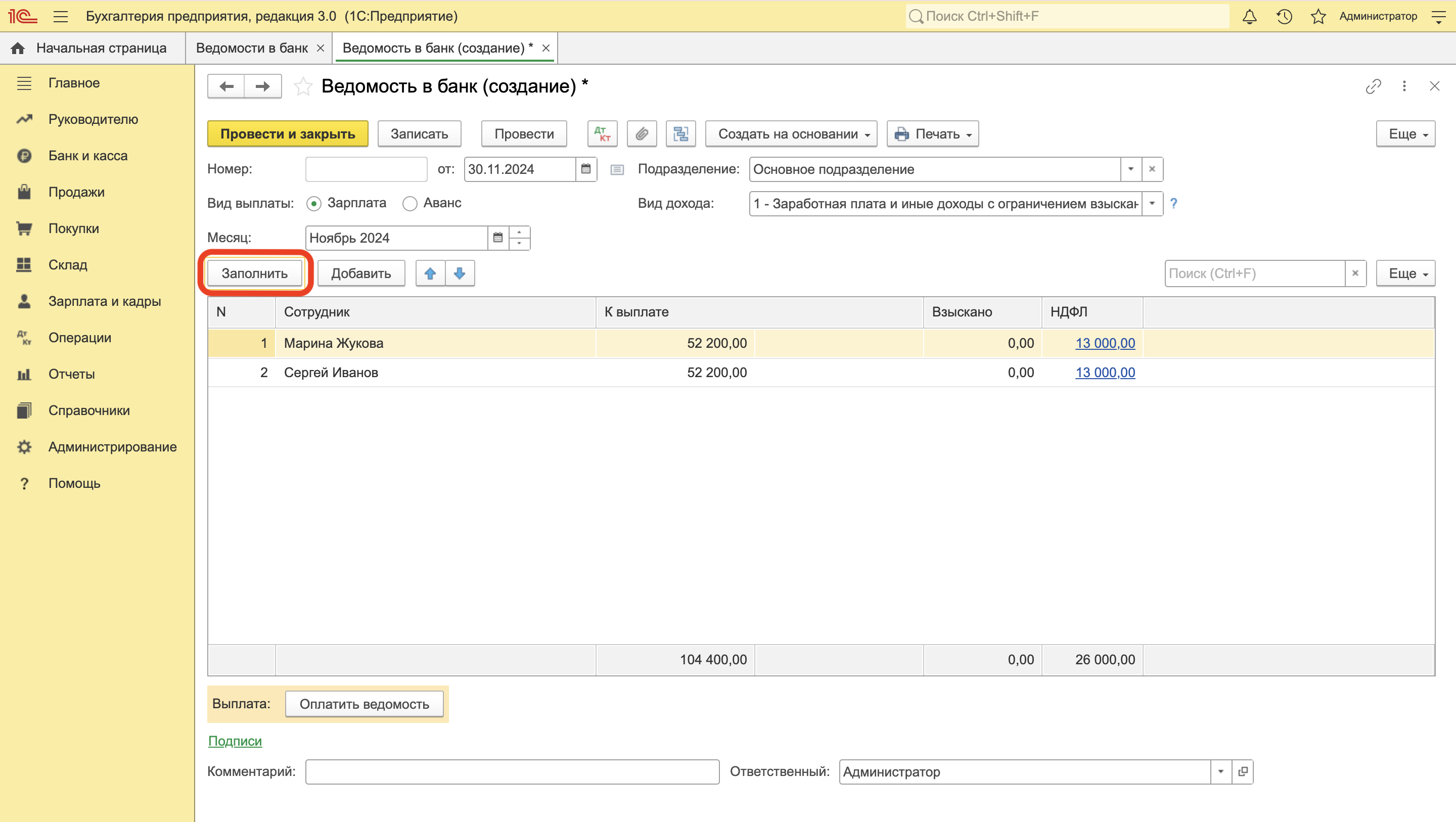

Для выплаты аванса перейдите в раздел «Зарплата и кадры» – «Ведомости в банк» / «Ведомости в кассу». В этом примере мы создали ведомость в банк. Нажмите на кнопку «Создать». Активируйте переключатель «Аванс». Укажите корректную дату (она должна совпадать с датой в начислении зарплаты для этого сотрудника). Выберите месяц выплаты и нажмите на кнопку «Заполнить».

Обратите внимание: по кнопке «Заполнить» в документ «Ведомость в банк» попадают только ведомости с выплатой по зарплатному проекту. Чтобы выплатить аванс или зарплату наличными, нужно создать документ «Ведомость в кассу».

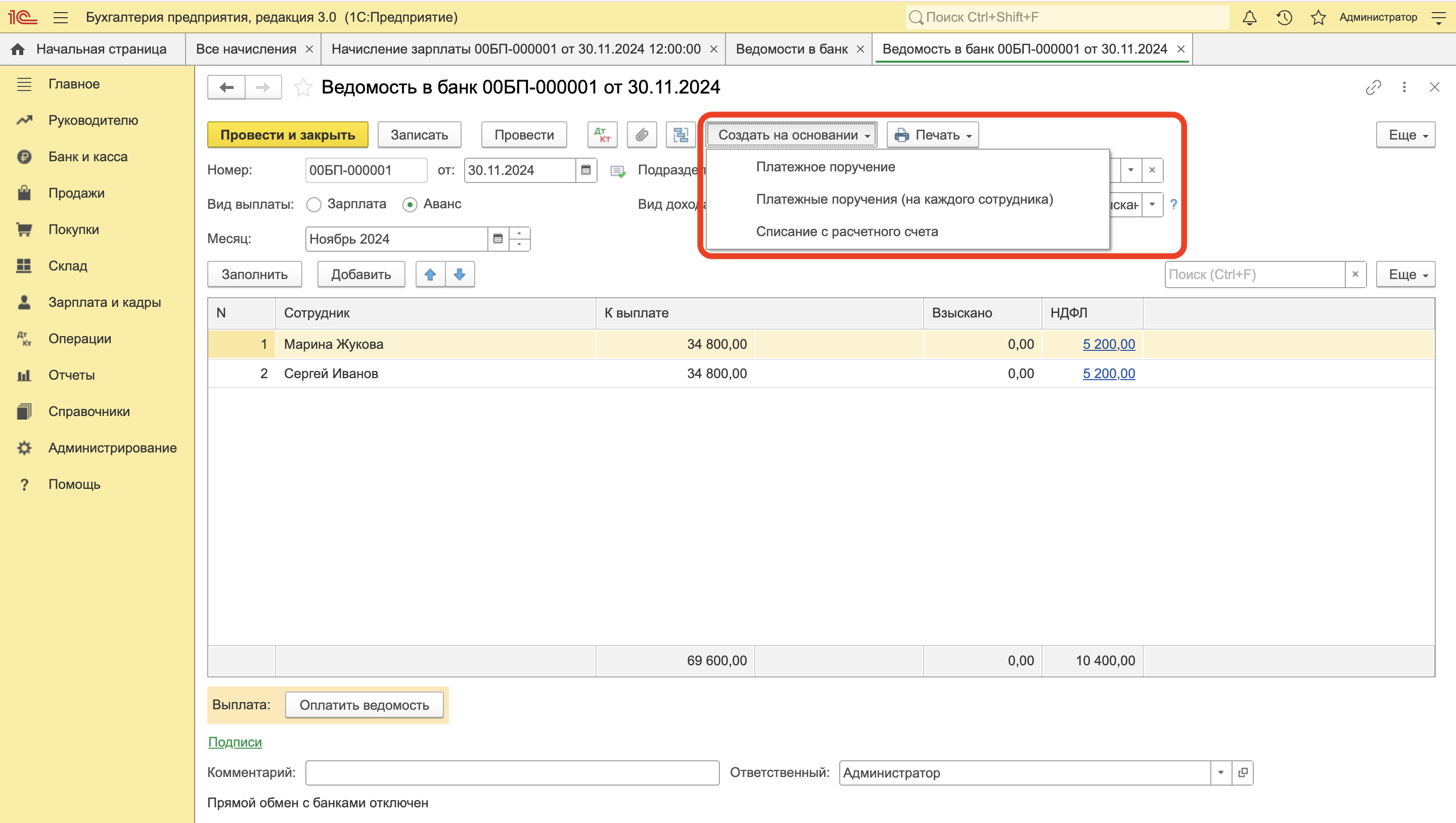

Проведите документ «Ведомость в банк». По кнопке «Создать на основании» сформируйте платежные поручения в банк для выплат сотрудникам.

Созданные платежные поручения направляются в банк (с помощью программы обмена с банком). На основании этих документов банк проводит выплаты сотрудникам, а назад в программу отправляет документ «Списание с расчетного счета».

В документе в поле «Ведомость» нужно выбрать ведомость, на основании которой эта выплата была проведена. В поле «Вид операции» укажите «Перечисление заработной платы работнику».

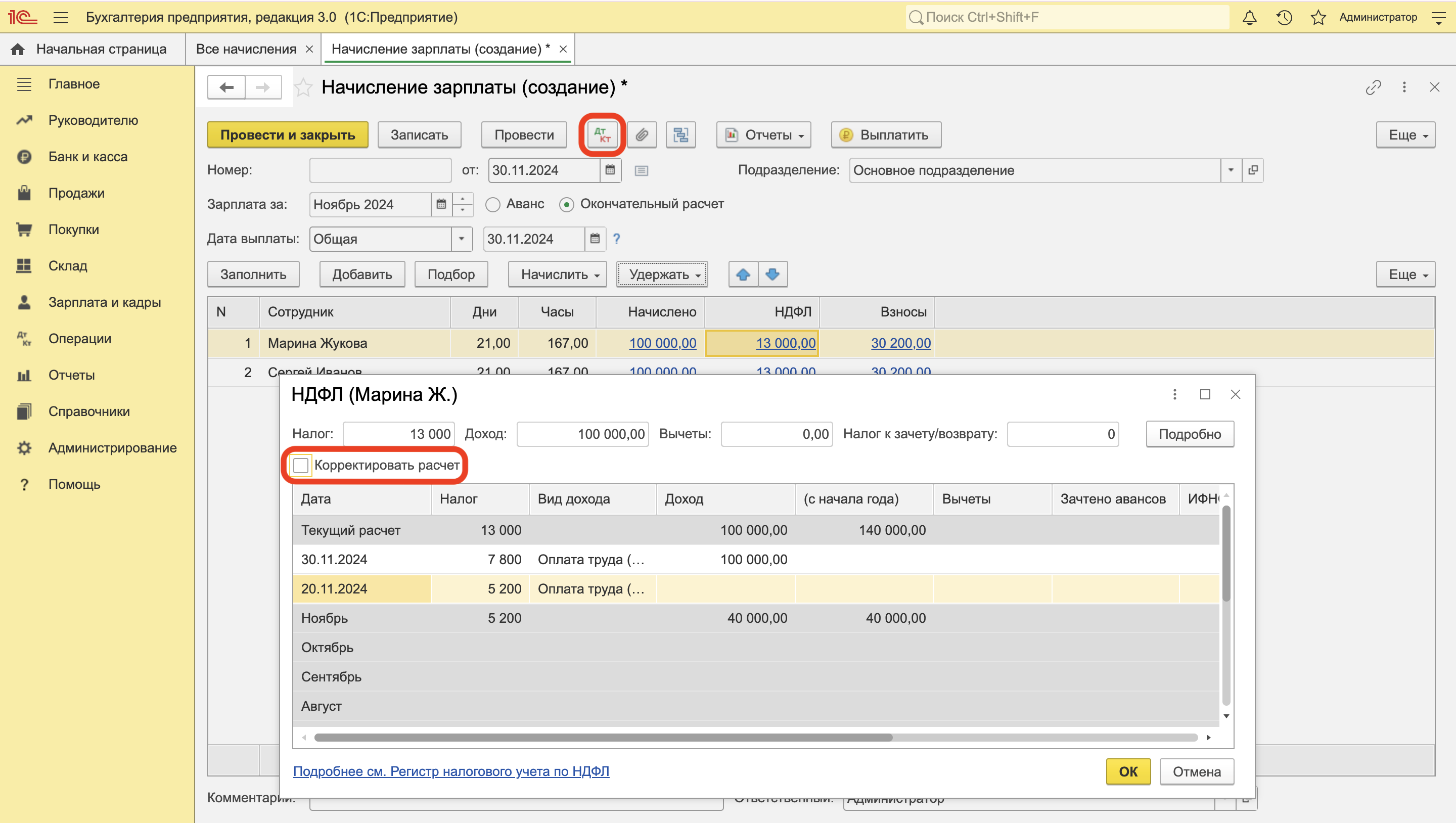

Откройте вкладку «Зарплата и кадры», выберите пункт «Все начисления». Нажмите на кнопку «Создать» и выберите документ «Начисление зарплаты». Активируйте переключатель «Окончательный расчет».

Обратите внимание: суммы начислений, НДФЛ и взносов в документе сформируются не на оставшуюся половину месяца, а за полностью отработанное время. В ведомости будет указан остаток с учетом уже выплаченных средств (аванс).

Если на момент формирования зарплатной ведомости по сотрудникам были созданы другие документы удержаний, они будут автоматически добавлены в документ «Начисление зарплаты», после того как пользователь нажмет команду «Заполнить».

В колонке «НДФЛ» можно перейти по ссылкам, чтобы посмотреть, как рассчитывается налог на доходы физического лица. При необходимости данные можно скорректировать, если поставить флаг «Корректировать НДФЛ».

В колонке «Взносы» отражаются страховые взносы по каждому сотруднику.

Создайте ведомость на выплату зарплаты. Для этого в разделе «Зарплата и кадры» выберите «Ведомости в банк» или «Ведомости в кассу» в зависимости от вида выплаты.

Если вы используете несколько способов выплаты, нужно создать столько же ведомостей. В документе укажите организацию, подразделение, вид выплаты (зарплата или аванс), дату и месяц выплаты. Выберите команду «Заполнить».

Расшифровку выплаты можно посмотреть, если дважды щелкнуть по пустому полю справа от суммы «К выплате».

Чтобы избежать ошибок при формировании ведомостей, проверяйте:

Чтобы проверить корректность расчетов, перейдите в раздел «Зарплата и кадры», выберите пункт «Отчеты по зарплате» и откройте отчет «Анализ зарплаты по сотрудникам (помесячно)».

Корректность правильно исчисленного и удержанного НДФЛ можно проверить с помощью отчета «Анализ НДФЛ по месяцам».

Если у вас остались вопросы по теме статьи или вам нужна консультация по продуктам 1С, обращайтесь к нашим экспертам. Мы на связи по номеру +7 (909) 28-25-160 или оставьте заявку на сайте. Мы ответим на вопросы и поможем подобрать решения 1С для вашего бизнеса.

Инструкции · 28 фев. 2026

Как из 1С выгрузить в XML документы для отправки контрагентам, не используя 1С-ЭДО

Подготовили инструкцию, как из 1С выгрузить в XML документы, чтобы отправить клиентам, партнерам или поставщикам, не используя сервис 1С-ЭДО.

Можно ли передавать третьим лицам персональные данные сотрудников?

Организации в процессе работы собирают персональные данные сотрудников. В некоторых ситуациях работодателю требуется передать эти сведения третьим лицам. Насколько это правомерно? Давайте разбираться.

Инструкции · 28 фев. 2026

Инструкции · 24 фев. 2026

Сверхурочная работа: порядок оформления и правила оплаты

Рассказали, что такое сверхурочная работа, какие нормы ТК важно соблюдать, если сотрудники перерабатывают и как оформить сверхурочную работу в 1С ЗУП.

Автоматизация · 17 фев. 2026

Обязательный переход на УПД с 2026 года и отмена актов в ЭДО

С 2026 года акты, накладные и произвольные формы документов в ЭДО заменяет универсальный передаточный документ. УПД используется для подтверждения отгрузки товаров, выполнения работ и оказания услуг.

Как подключить 1С-Отчетность в 1С:Фреш

Пользователи 1С, работающие в облаке, сдают отчетность в контролирующие органы с помощью сервиса 1С-Отчетность. Рассказали, что это такое и как подключить 1С-Отчетность в 1С:Фреш самостоятельно.

Инструкции · 11 фев. 2026

Инструкции · 10 фев. 2026

Как уменьшить ПСН на страховые взносы в 2026 году

ИП на патентной системе налогообложения могут уменьшить сумму налога на страховые взносы. Для этого нужно подать уведомление, рассчитать сумму к уменьшению и учесть сроки рассмотрения документа ФНС.

Выбор региона