14 декабря 2021 19103

Оба способа относятся к третьей редакции программы

Время чтения ~5 мин.

Консультация специалиста 1СРазбираемся, как можно не облагать налогом и страховыми взносами зарплату за счет ковидных субсидий в 1С:ЗУП. Первый способ – показать сумму, которая не облагается, как вычет к налогооблагаемому доходу. Еще один — снизить месячный доход на необлагаемую сумму.

Предположим, компании, входящей в реестр малых и средних предприятий, полагается субсидия в ноябре 2021 года. Она решила, начисляя зарплату за этот месяц, освободить от налога по 12 792 руб. (минимальный размер оплаты труда) на каждого человека.

Рассмотрим, как происходит начисление по каждому работнику.

1С:Отчетность

Сдавайте отчетность быстро, просто и вовремя во все контролирующие органы с сервисом 1С

Установите патч (специальное расширение для программы) EF_60000765. Так вы сможете добавить сумму вычета с кодом 620 к доходу с кодом 2000. На портале техподдержки откройте страницу с релизом конфигурации, для которой выполнено расширение, и кликните «Исправление ошибок версий».

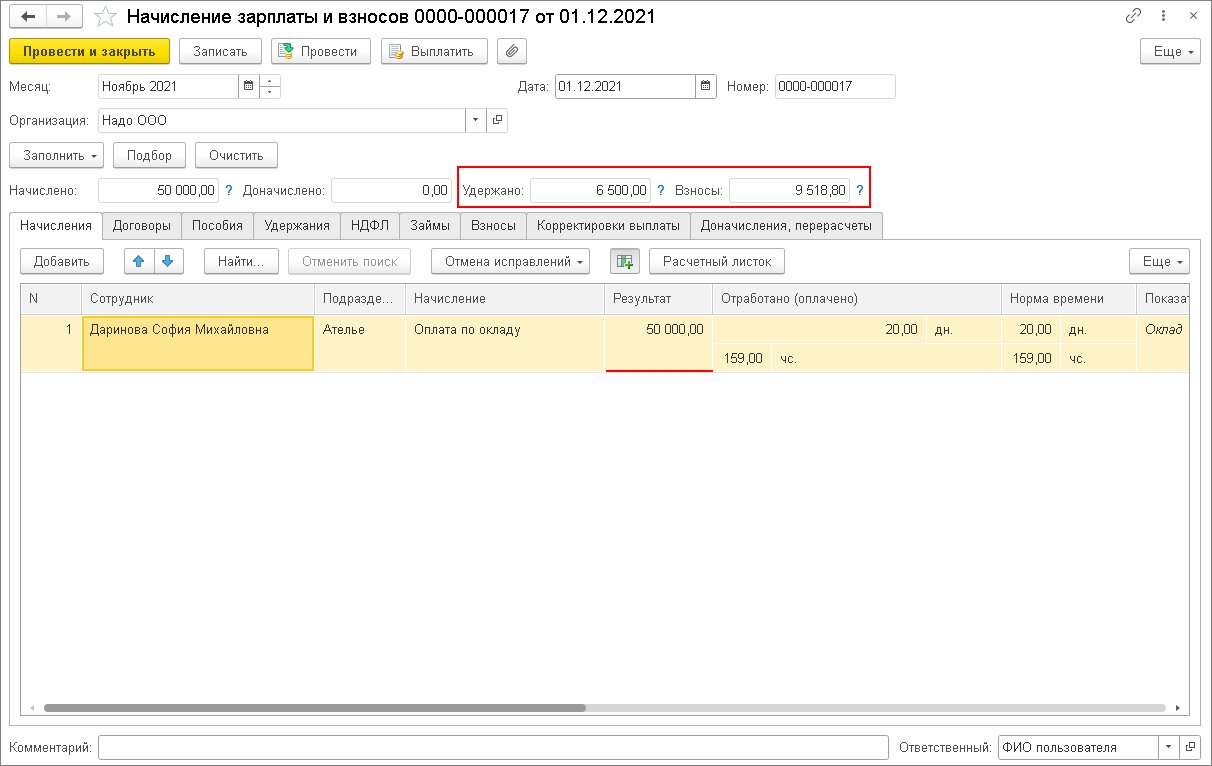

Откройте «Начисление зарплаты и взносов» в разделе «Зарплата». В данном примере оклад работника – 50 тыс. руб., НДФЛ – 6500, посчитаны страховые взносы.

Проверьте, что у всех плательщиков хватает для этого зарплаты. Иначе получится недопустимый отрицательный результат.

Для проверки откройте отчет «Сводная» справка 2-НДФЛ («Налоги и взносы – Отчеты по налогам и взносам»). В его настройках впишите месяц – ноябрь и код – 2000. Кликните «Закрыть и сформировать». Период получения дохода – месяц применения господдержки (субсидии).

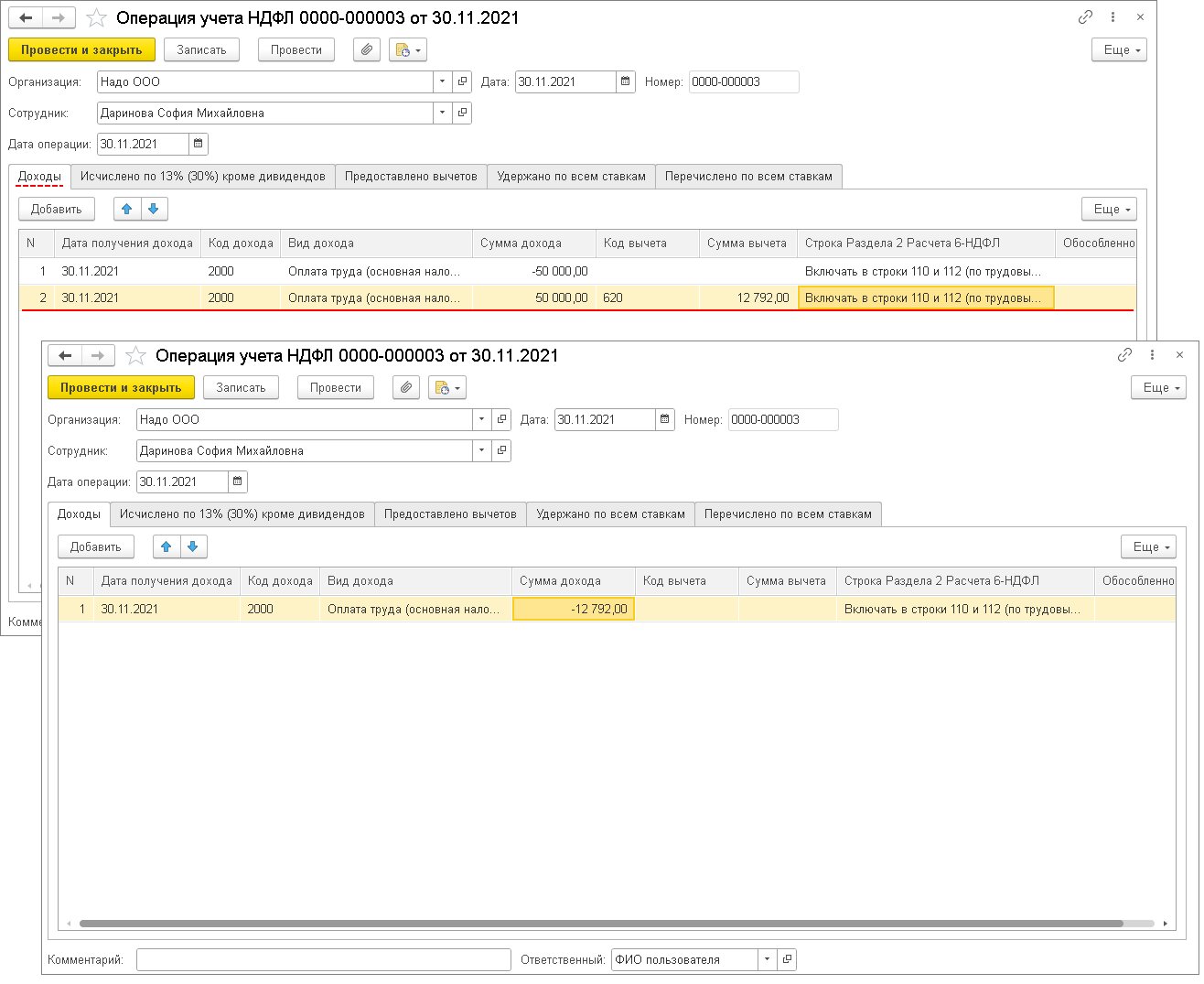

Нужна регистрация документа «Операция учета НДФЛ» в разделе «Налоги и взносы» на каждого занятого.

Перейдите на вкладку «Доходы». Впишите день получения – последний день месяца, когда средства начислены, то есть 30 ноября. Далее пишем код дохода – 2000, его вид – «Оплата труда (основная налоговая база)», размер начисления со знаком «-». То есть - 50 тыс. руб.

Следующая строчка: то же самое, но со знаком «+», код вычета 620 и сам вычет — 12 792.

Если вы решили необлагаемой суммой снизить месячный доход, то в «Операции учета НДФЛ» впишите -12 792 руб.

Проверьте, хватает ли доходов.

Используйте отчет «Проверка расчета взносов» в разделе «Налоги и взносы».

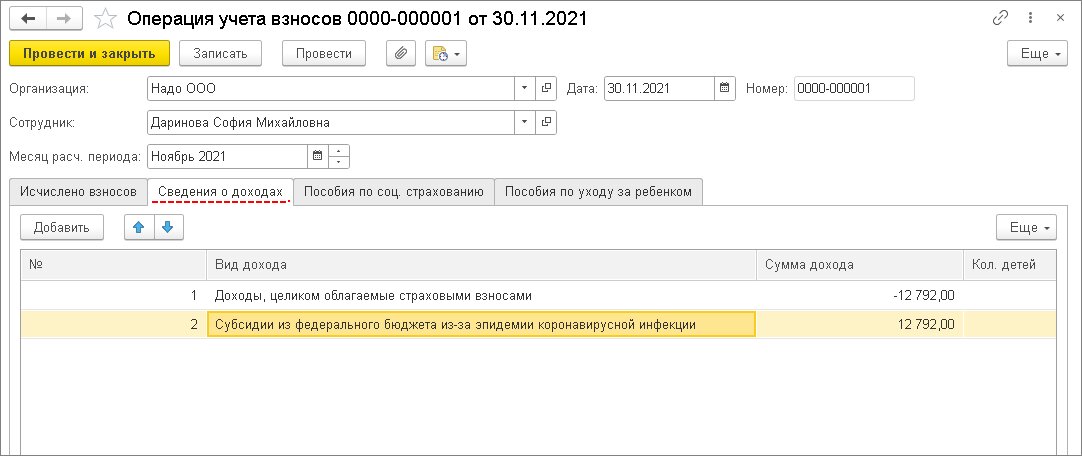

Корректировка происходит документом «Операция учета взносов» в том же разделе. Откройте вкладку «Сведения о доходах», щелкните «Добавить», впишите вид –«Доходы, целиком облагаемые страховыми взносами» и -12 792 руб. Во второй строчке вид – «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих» и +12 792 руб.

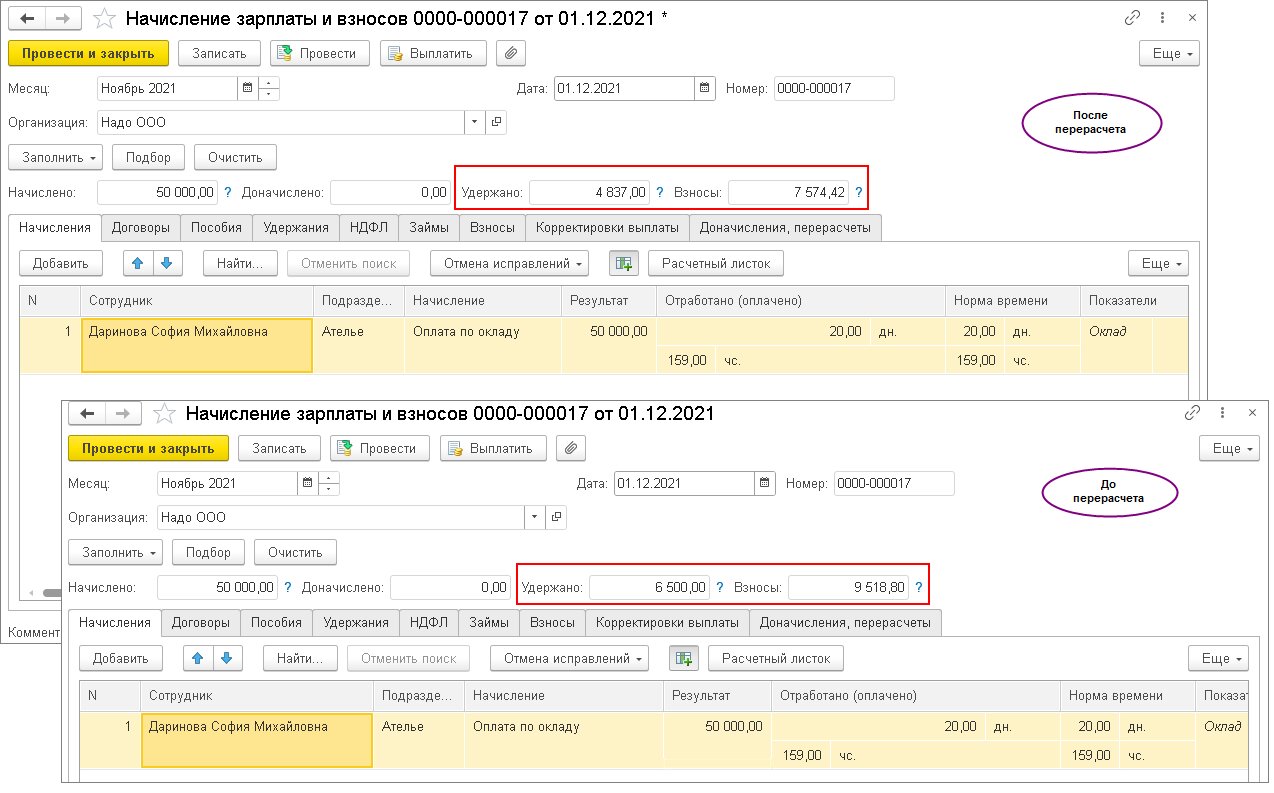

Для этого используйте документы в соответствующем разделе: «Перерасчет НДФЛ» и «Перерасчет страховых взносов». Кроме того, можно пересчитать ранее зарегистрированный документ «Начисление зарплаты и взносов».

В данном случае сотрудник деньги еще не получал, поэтому рекомендуем второй вариант.

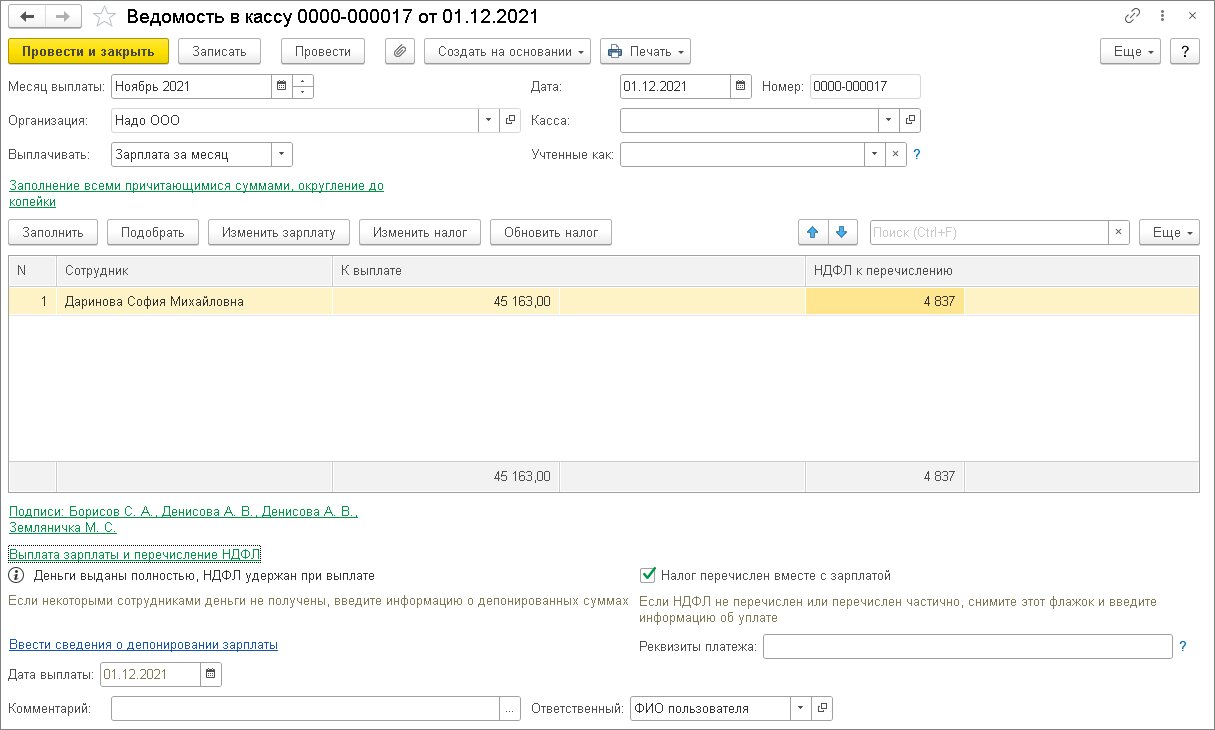

Формула такая: (50 тыс. руб. – 12 792 руб.) * 13 %. Таким образом налог составит 4837 руб., а не 6500.

На карту будет начислено 45163 руб., то есть оклад за вычетом рассчитанного выше налога.

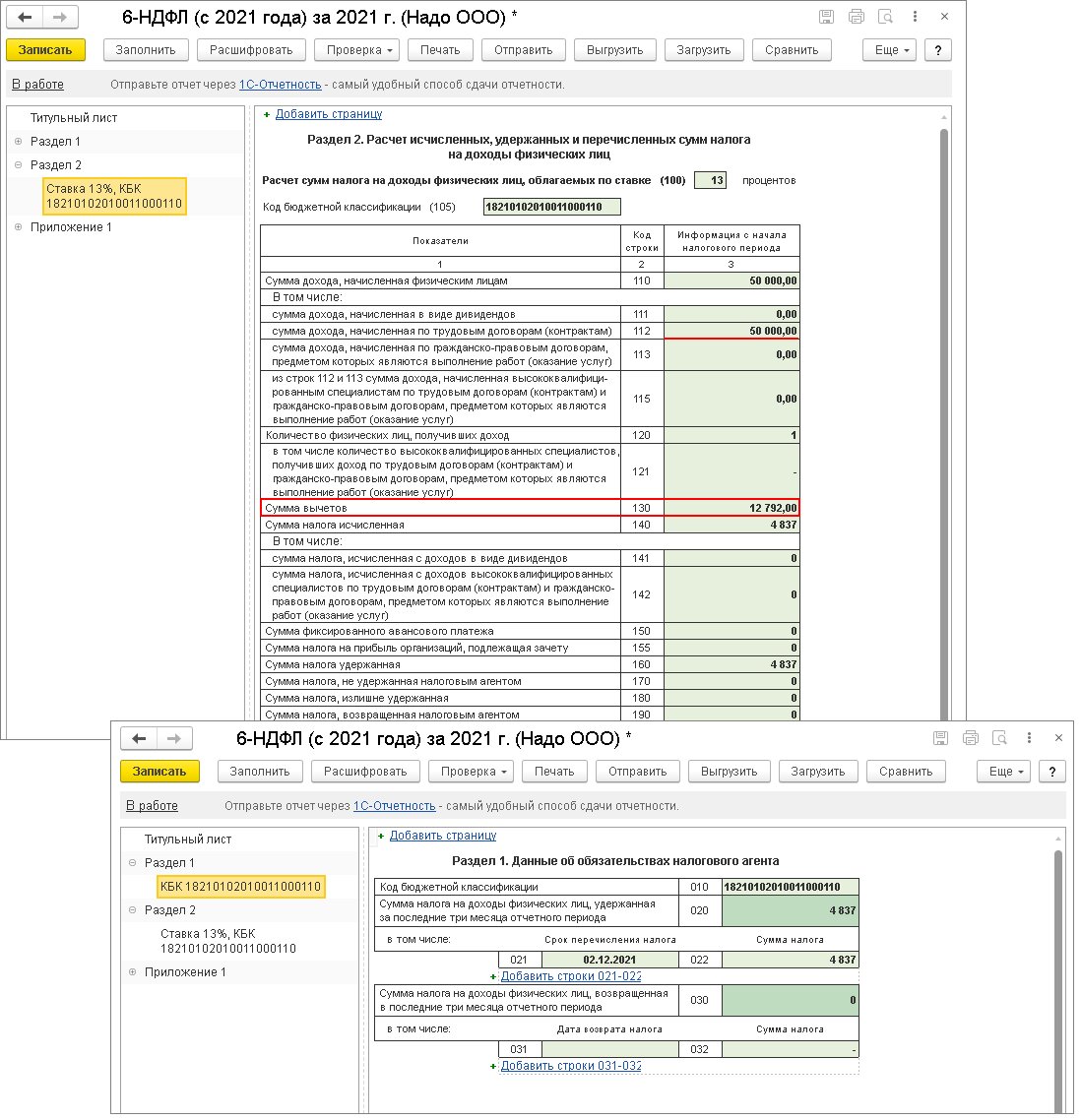

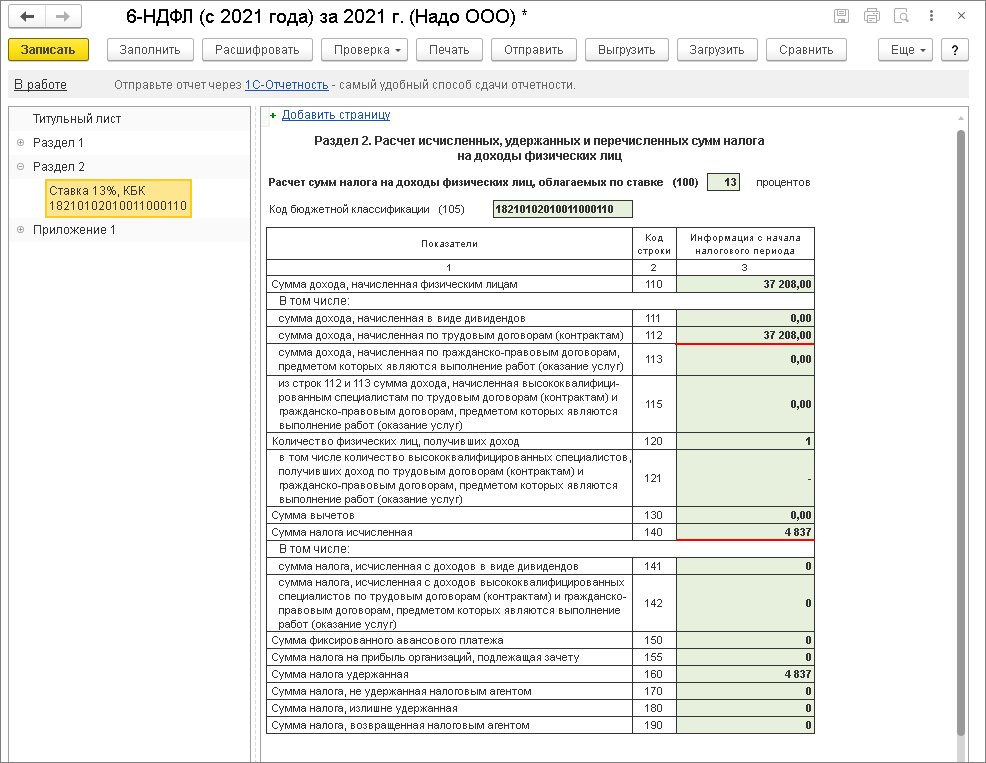

1. В годовом расчете 6-НДФЛ 12 792 руб. появятся в строчке 130 как вычет (см. иллюстрацию ниже). НДФЛ — 4837. Если налогооблагаемый доход за месяц был снижен на 12 792 руб., то в 6-НДФЛ по строке 112 отразится 37 208 руб. (зарплата за ноябрь минус 12 792).

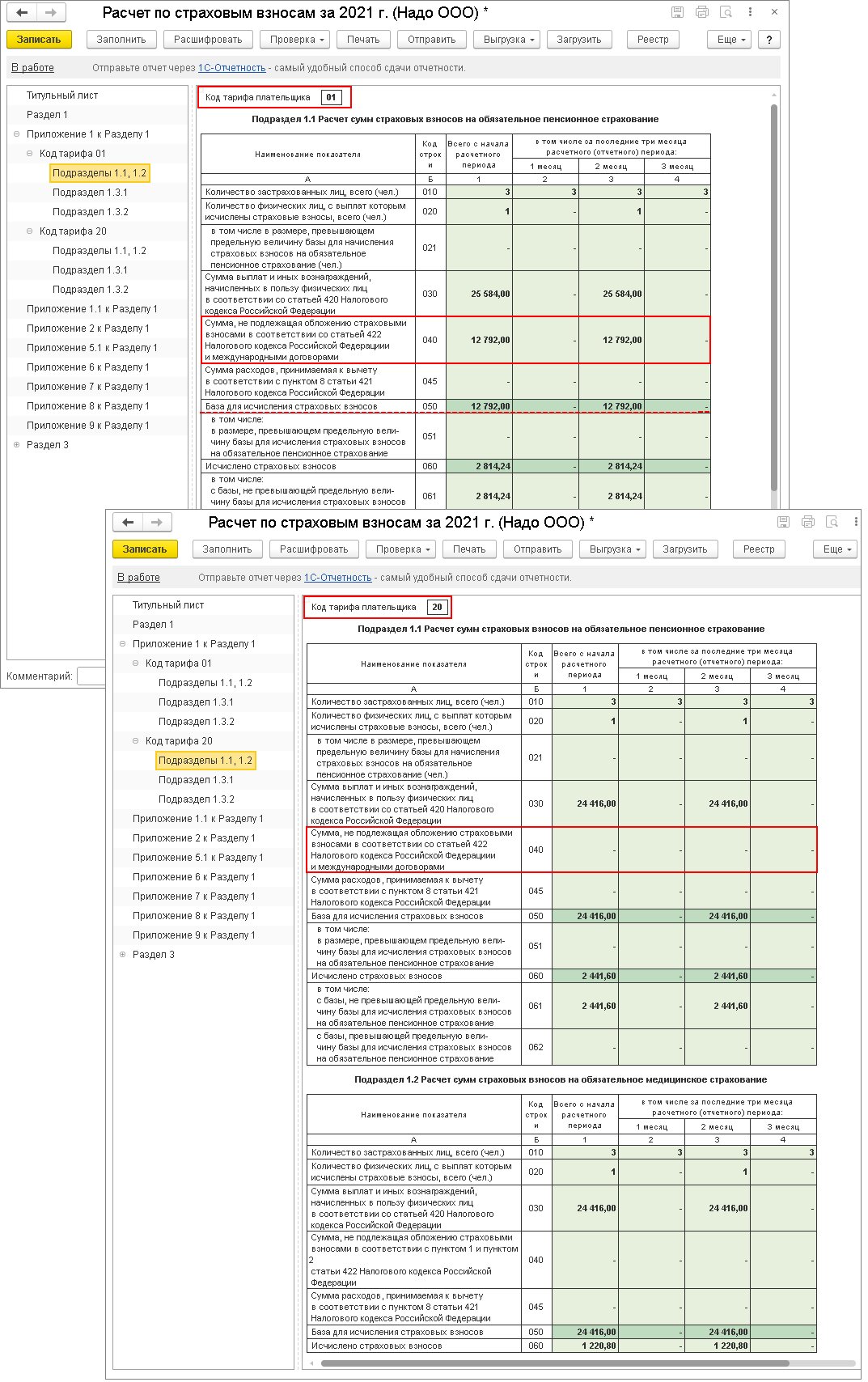

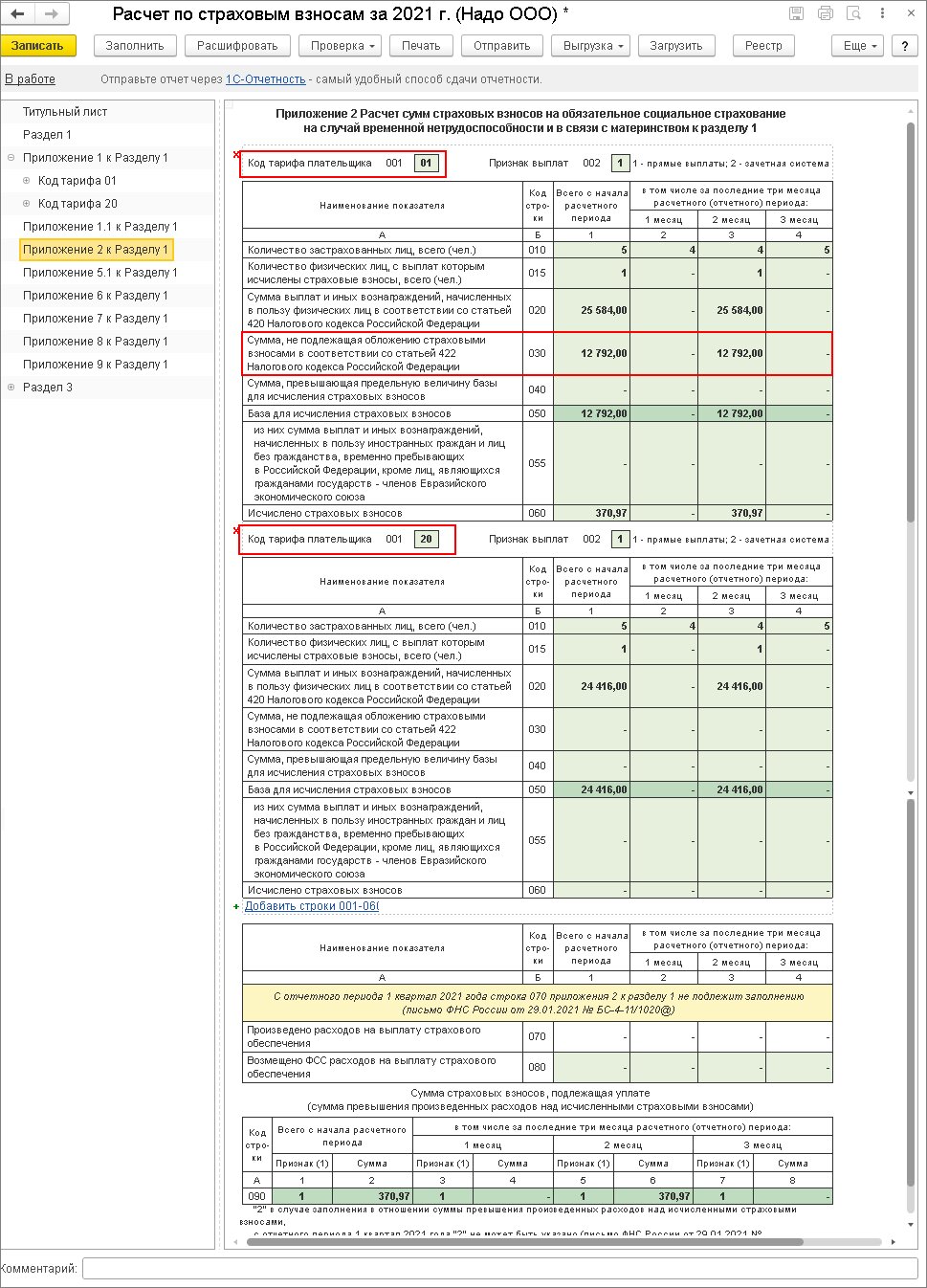

2. В расчете по взносам сумма, которая не облагается, отразится по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа "01.

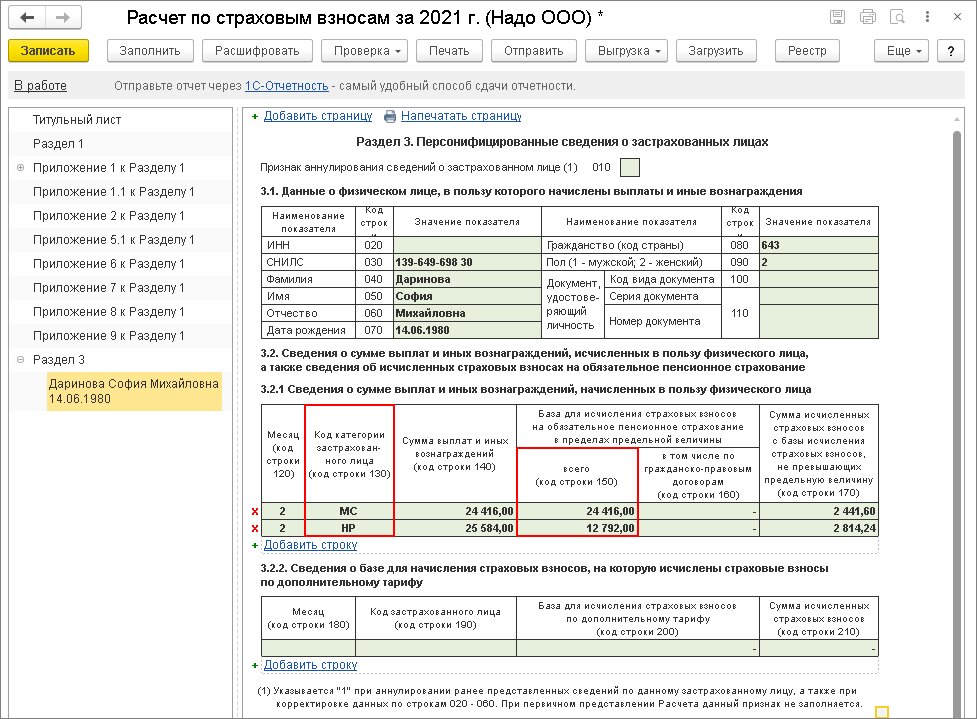

В разделе 3 данные по работнику за три месяца отразятся двумя категориями застрахованного лица (строка 130). С кодом категории "НР" демонстрируются начисления по общим тарифам. При этом по строке 150 подраздела указывается значение не больше МРОТ. С кодом категории "МС" отражаются начисления по сниженному тарифу в части больше МРОТ.

Возможны и другие способы решения вопроса. Но не отражение в программе расчета зарплаты вводом начислений с отрицательными суммами — оно чревато проблемами с перерасчетом начислений и его отражением в учете, а также оформлением корректирующих отчетов.

Если у вас остались вопросы по теме или нужна помощь с подключением и настройкой 1С, звоните по номеру (831) 2-333-666, в WhatsApp и Viber — +7 (909) 28-25-290. Также можно оставить заявку на обратный звонок на сайте.

Отчетность · 03 мар. 2026

Как подать уведомление об исчисленных суммах налогов в 2026 году

Рассказали, в каких случаях нужно подавать уведомление об исчисленных суммах налогов, а когда его можно не сдавать, как правильно заполнить форму и в какие сроки.

Как провести операции по депозиту в 1С:Бухгалтерия

Рассказали, как отразить и провести операции по депозиту в «1С:Бухгалтерия»: возвраты, начисления, уплату процентов.

Бухгалтерия и учет · 02 мар. 2026

Возможности 1С в вашем смартфоне

Работать с 1С можно не только локально или в облаке, но и через приложения на своем телефоне. Рассказали, какие процессы можно автоматизировать, если использовать мобильные приложения 1С.

Автоматизация · 28 фев. 2026

Все про продукты 1С · 28 фев. 2026

Отгул за работу в выходной день: как оформить в 1С

Сотрудники могут взять отгул за работу в выходной день в качестве компенсации. Рассказали, как оформить отгул в 1С.

Как в 1С добавить новую организацию

В решениях 1С пользователи могут создавать несколько организаций. Подготовили инструкцию, как создать новую организацию в 1С на примере программы «1С:Бухгалтерия».

Инструкции · 28 фев. 2026

Инструкции · 28 фев. 2026

Как из 1С выгрузить в XML документы для отправки контрагентам, не используя 1С-ЭДО

Подготовили инструкцию, как из 1С выгрузить в XML документы, чтобы отправить клиентам, партнерам или поставщикам, не используя сервис 1С-ЭДО.

Выбор региона